3月14日下午消息,理想汽车(NASDAQ:LI;HKEX: 2015)今日发布了截至12月31日的2024年第四季度及全年财报。第四季度,总营收为443亿元,同比增长6.1%,环比增长3.3%。净利润为35亿元,同比下滑38.6%,环比增长25.3%。不按美国通用会计准则,净利润为40亿元,同比下滑12.0%,环比增长4.9%。

2024年全年,总营收为1445亿元,同比增长16.6%。净利润为80亿元,同比下滑31.9%。不按美国通用会计准则,净利润为107亿元,同比下滑12.5%。

第四季度及2024年运营业绩:

2024年第四季度,汽车交付总量为15.8696万辆,同比增长20.4%。2024年,汽车交付总量为50.0508万辆,与2023年的37.6030万辆相比增长33.1%。

截至2024年12月31日,理想汽车在国内拥有502家零售店,覆盖150座城市。同时,在225个城市运营着478个服务中心和理想汽车授权的车身和油漆店;1727个超级充电站在运营中,配备了9100个充电桩。

2025年1月和2月,理想汽车分别交付了29927辆和26263辆汽车。截至2025年2月28日,理想汽车在中国150个城市拥有500家零售店,在224个城市拥有488家服务中心和理想汽车授权的车身和油漆店;1874个超级充电站在运营中,配备了10008个充电桩。

第四季度财务业绩:

营收

总营收为443亿元(约合61亿美元),较2023年第四季度的417亿元增长6.1%,较2024年第三季度的429亿元增长3.3%。

汽车销售额为426亿元(约合58亿美元),较2023年第四季度的404亿元增长5.6%,较2024年第三季度的413亿元增长3.2%。

其他销售及服务收入为16亿元(约合2.234亿美元),较2023年第四季度的14亿元增长20.5%,较2024年第三季度的16亿元增长5.2%。

销售成本及毛利率

销售成本为353亿元(约合48亿美元),较2023年第四季度的319亿元增长10.5%,较2024年第三季度的336亿元增长4.9%。

毛利润为90亿元(约合12亿美元),较2023年第四季度的98亿元下滑8.3%,较2024年第三季度的92亿元下滑2.8%。

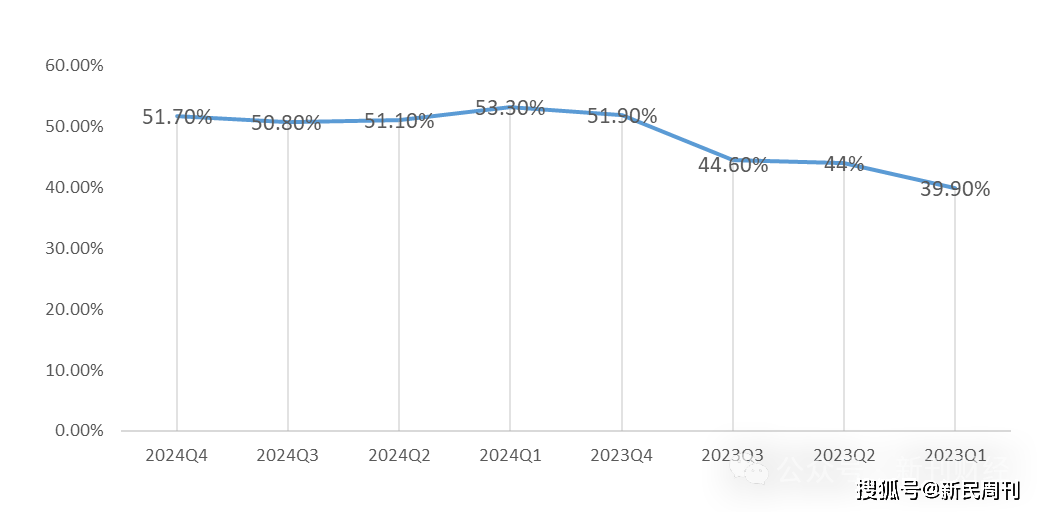

毛利率为20.3%,而2023年第四季度为23.5%,2024年第三季度为20.9%。汽车业务利润率19.7%,而2023年第四季度为22.7%,2024年第三季度为18.7%。

运营费用

总运营费用为53亿元(约合7.216亿美元),较2023年第四季度的68亿元下滑22.0%,较2024年第三季度的58亿元下滑9.1%。

研发费用为24亿元(约合3.299亿美元),较2023年第四季度的35亿元下滑31.0% ,较2024年第三季度的26亿元下滑6.9%。

销售、总务及行政开支为31亿元(约合4.215亿美元),较2023年第四季度的33亿元下滑5.9%,较2024年第三季度的34亿元下滑8.4%。

运营利润

运营利润为37亿元(约合5.074亿美元),与2023年第四季度的运营利润30亿元相比增长22.0%,与2024年第三季度的运营利润34亿元相比增长7.9% 。运营利润率为8.4%,而2023年第四季度为7.3%,2024年第三季度为8.0%。

不按美国通用会计准则(Non-GAAP),运营利润为42亿元(约合5.776亿美元),与2023年第四季度的39亿元相比增长9.1%,与2024年第三季度的45亿元相比下滑5.5%。

净利润

净利润为35亿元(约合4.840亿美元),与2023年第四季度的净利润58亿元相比下滑38.6%,与2024年第三季度的净利润28亿元相比增长25.3%。

不按美国通用会计准则(Non-GAAP),净利润为40亿元(约合5.534亿美元),与2023年第四季度的净利润46亿元相比下滑12.0%,与2024年第三季度的净利润39亿元相比增长4.9%。

归属于普通股股东的每股美国存托股(ADS)基本和摊薄收益分别为3.52元(约合0.480美元)和3.31元(约合0.45美元),而2023年第四季度基本和摊薄收益均分别为5.72元和5.32元,2024年第三季度基本和摊薄收益分别为2.82元和2.66元。

不按美国通用会计准则(Non-GAAP),归属于普通股股东的每股美国存托股(ADS)基本和摊薄收益分别为4.03元(约合0.55美元)和3.79元(约合0.52美元),而2023年第四季度基本和摊薄收益均分别为4.54元和4.23元,2024年第三季度基本和摊薄收益分别为3.85元和3.63元。

现金流

截至2024年12月31日,理想汽车现金及现金等价物、限制性现金、定期存款和短期投资,以及长期投资中包括的长期定期存款总额为1128亿元(约合155亿美元)。

运营现金流为87亿元(约合12亿美元),与2023年第四季度的173亿元相比下滑49.8%,与2024年第三季度的110亿元相比下滑21.3%。

自由现金流为61亿元(约合8.301亿美元),与2023年第四季度的146亿元相比下滑58.6%,与2024年第三季度的91亿元相比下滑33.1%。

2024年全年业绩:

营收

总营收为1445亿元(约合198亿美元),与2023年的1239亿元相比增长16.6%。

汽车销售额为1385亿元(约合190亿美元),与2023年的1203亿元相比增长15.2%。

其他销售及服务收入为59亿元(约合8.113亿美元),与2023年的36亿元相比增长66.5%。

销售成本和毛利率

销售成本为1148亿元(约合157亿美元),与2023年的964亿元相比增长19.1%。

毛利润为297亿元(约合41亿美元),与2023年的275亿元相比增长7.9%。

毛利率为20.5%,而2023年为22.2%。汽车业务利润率19.8%,而2023年为21.5%。

运营费用

总运营费用为226亿元(约合31亿美元),与2023年的201亿元相比增长12.7%。

研发费用为111亿元(约合15亿美元),与2023年的106亿元相比增长4.6%。

销售、总务及行政开支为122亿元(约合17亿美元),与2023年的98亿元相比增长25.2%。

运营利润

运营利润为70亿元(约合9.616亿美元),与2023年的运营利润74亿元相比下滑5.2%。运营利润率为4.9%,而2023年为6.0%。

不按美国通用会计准则(Non-GAAP),运营利润为97亿元(约合13亿美元),与2023年的运营利润98亿元相比下滑1.4%。

净利润

净利润为80亿元(约合11亿美元),与2023年的净利润118亿元相比下滑31.9%。不按美国通用会计准则(Non-GAAP),净利润为107亿元(约合15亿美元),与2023年的净利润122亿元相比下滑12.5%。

归属于普通股股东的每股美国存托股(ADS)基本和摊薄净收益分别为8.06元(约合1.10美元)和7.58元(约合1.04美元),而2023年每股基本和摊薄净收益分别为11.90元和11.10元。

不按美国通用会计准则(Non-GAAP),归属于普通股股东的每股美国存托股(ADS)基本和摊薄净收益分别为10.69元(约合1.47美元)和10.04元(约合1.38美元),而2023年每股ADS基本和摊薄净收益分别为12.29元和11.46元。

2024年,理想汽车经营活动提供的净现金为159亿元(约合22亿美元),较2023年的507亿元下滑68.6%。

2024年,自由现金流为82亿元(约合11亿美元),较2023年的442亿元下滑81.4%。

员工

截至2024年12月31日,理想汽车共有32248名员工。

业绩展望:

理想汽车预计,2025年第一季度汽车交付量大约为88000辆至93000辆,同比增长约9.5%至15.7%。

总营收将达到234亿元(约合32亿美元)至247亿元(约合34亿美元),同比下滑约8.7%至3.5%。

来源:新浪网

(责任编辑:宋政 HN002)

0 条